土地の評価が一番の難所と言われてます

戸建分譲住宅の土地の評価は簡単です

財産目録を作成する上で、息子が壁にぶち当たったのは土地の評価です。土地の評価だけで一冊の本になるくらい難解そうな雰囲気でした。

家族のやり取り

いゃー土地の評価はちょっとむずかしいな。

もうギブアップするの?具体的に計算してみたの?

資料集めもこれから。土地の評価をミスって相続税を納めすぎた例とか検索すると出てくるし。

分譲戸建て住宅だったら土地の評価は簡単だよって、自分で申告したことがある上司が言ってたけど、どういう意味かしら。

相続税の参考書でその上司が言った意味を調べてみるよ。

さて、土地の評価が壁になって自分たちで相続税の申告することをあきらめることになるのか?

☛本サイトの管理人より

スマート家の実家は亡父が40年前に購入した戸建て分譲住宅をです。土地の形状は長方形なので路線価による評価はシンプルです。

スマート家にとって今回は1次相続になります。小規模宅地の特例と配偶者控除の両方が適用可能です。

二つの特例により多少の誤差は吸収されるので、思い切って土地の評価にトライしても良いのでないでしょうか。

☛専門家による解説

【1】分譲戸建て住宅の土地の評価はデフォルトに近いのでシンプルです

【2】小規模宅地特例で相続税がゼロになれば、見極めが難しい減算要素の検討は不要です

【3】土地の評価に必要な資料はネット経由で入手可能です

土地評価の基本構造

相続税法上の資産は時価で評価するのが原則ですが、土地と家屋は簡易な評価方法が認められてます。

1)家屋の評価額

家屋は固定資産税評価額になります。毎年自治体から送付される固定資産税納税通知書に記載されているので家屋の評価作業は不要です。

2)土地の評価額

土地は相続税法が認めた路線価で評価する作業が発生します。

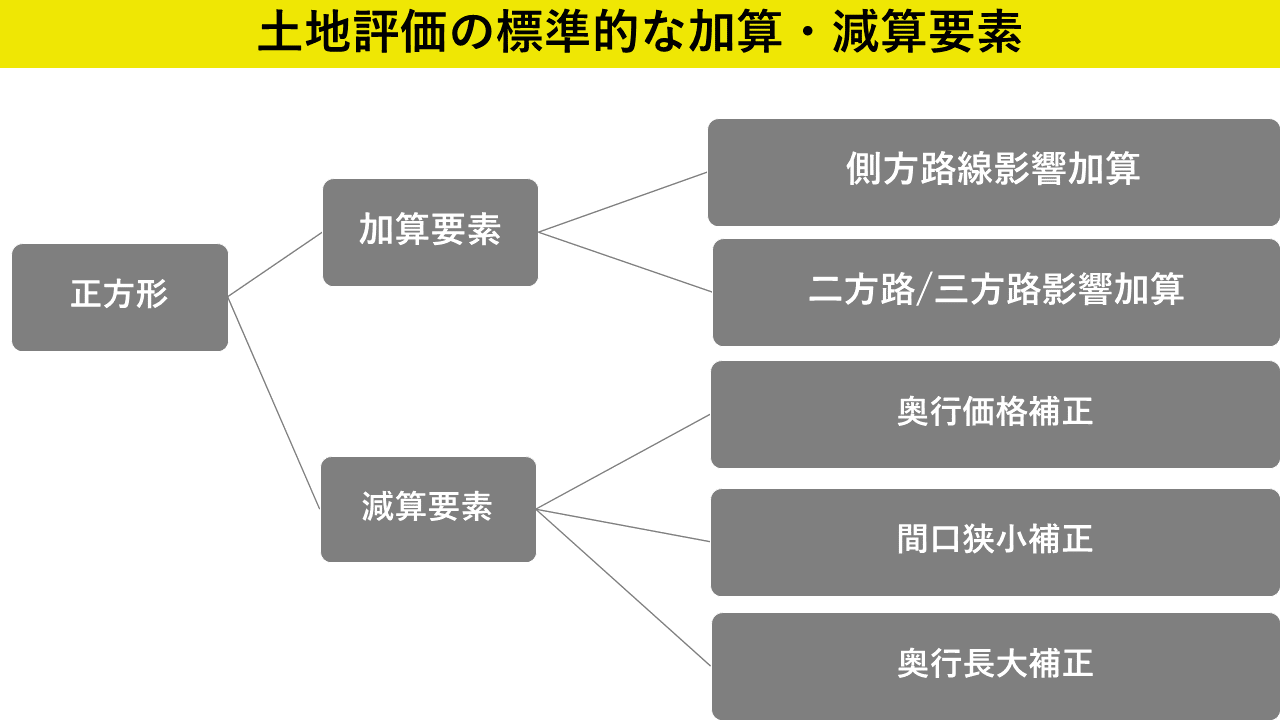

土地の評価額=(「路線価」×「加算・減算要素」)×「面積」

「依頼する税理士により相続税額が異なる」ということを耳にしますが、これは主に土地の「減算要素」の見極めに差が出るためです。

分譲戸建て住宅の場合は土地の形状が正方形か長方形に近いため標準的な加算・減算要素の調整で済み、難易度の高い減算要素の検討は不要です。

路線価による土地の評価方法

1)基礎資料を集める

「路線価図」と「地積測量図」を準備する必要があります。路線価図で平米当たりの土地の価格、地積測量図で面積・形状を調べます。

「路線価図」はネット経由で無料で入手可能です。ただし毎年7月に価格が更新されるので上半期に亡くなった場合は7月まで相続税の申告を待つ必要があります。

路線価図には土地の形状まで反映されてないので、グーグルマップや公図で対象となる地点を最初に特定し、路線価図と道路の形状を照合することで該当する路線価を特定することができます。

「地積測量図」や「公図」もネット経由で入手可能です。法務局が提供する「登記情報提供サービス」を利用すれば地積測量図や公図だけでなく不動産の登記簿謄本のPDFもダウンロードできます。

地積測量図は登記の際必要とされる資料ですので、戸建て分譲住宅であれば不動産業者が登録しているはずです。

2)土地の形状から加減算要素を判断する

路線価による評価は、土地の一方向が道路に接している正方形をデフォルトとして、加算または減算となる要素を調整してを計算します。

たとえば、角地は利便性が高まるので側方路線影響として加算要素になります。

逆に住宅地として売買しやすい奥行距離(10m~24m)に当てはまらない場合は奥行価格補正として減算要素となります。

分譲戸建て住宅の場合は、まずは標準的な加算・減算要素の適用の可否を検討してみてください。

3)土地の評価額を計算する

土地評価額=(「路線価」×「加算・減算係数」)×面積

4)小規模宅地特例の試算をする

1次相続で配偶者が自宅を相続すれば小規模宅地特例が適用できます。

土地の評価の加減算係数は数%~数十%なのに、小規模宅地特例は80%と比較にならないほど大きな減算ができます。

小規模宅地特例で相続税がどうなるか、加算・減算要素を適用する前に試算してみてください。特例の適用により相続税がゼロになる場合は、苦労して土地の減算要素を検討しても結果は変わらない、ということになりますので。

小規模宅地特例の適用による相続税の試算は国税庁のサイト「相続税の申告要否判定コーナー(黄色いバナー)」で行うことができます。

後述する「追加的な減算項目の検討」の前に小規模宅地特例の適用の影響を把握しておくことで土地の評価に余裕ができます。

追加的な減算要素の検討

小規模宅地特例を適用してもなお相続税が発生する場合は、追加的な減算要素の適用を検討する必要があります。

見極めが難しく税理士でも差が出る分野です。自分たちで相続税の申告する場合は事前に税務署に相談した方が良いでしょう。

・不整形地補正、がけ地補正

・セットバック、都市計画道路予定地、土地区画整理事業地

・隣地との高低差、敷地内凹凸

・嫌悪施設(墓地、臭気、日照)、騒音、振動

・高圧線の下、鉄道のトンネルの上

・地積規模の大きな宅地特例など

なお、税務当局は土地の加算要素は強制適用、減算要素は任意適用というスタンスですので、減算要素を適用しなかったとしてもペナルティはありません。

マンションの土地の評価

マンションの評価も戸建住宅と同様に建物と土地に分けて評価します。戸建住宅と異なる点は持分割合をかけて計算することです。

マンションの土地にも小規模宅地等の特例は適用可能です。

【参考】路線価と時価の関係

時価(100%)⇒路線価(80%)⇒固定資産税評価額(70%)

税務当局が時価より低い評価を認めているのは、自宅を相続しただけでは納税資金とならないためです。