相続税の申告は自分たちでできる?

サラリーマン家庭なら、がんばれば自分たちで相続税申告ができます。

娘の上京に合わせて、家族内の相続プロジェクトの中間報告の位置づけにあたる打合せが実家で行われました。父が亡くなってから5カ月たってます。

家族のやり取り

相続税の試算してみたけど、二つの特例が使えるので思ったよりかからないと思う。

税理士先生へ頼まなくて大丈夫なの。あなたに相続税がかからないと言われてもちょっと不安ね。

でもお母さん。うちの会社の上司が自分たちで申告してるのよ。相続税も大した事ないみたいだし自分たちで試してもいいかも。

それでは最初のスケジュール通り、財産目録がこの1カ月で完成しなかったら税理士へ依頼しよう。

子供たちは自分たちでできるのでないかと考え、母は税理士へ依頼した方が良いのでないか、という雰囲気です。

☛本サイトの管理人より

スマート家は典型的なサラリーマン家庭なので相続案件の難易度は低く、二つの特例で納税額はゼロか少額に収まるので、申告ミスによるリスクも限定的と言えます。

まず期限を決めて自分たちで申告できるかトライしてみれば良いでしょう。

☛専門家による解説

【1】2015年の相続税法の改正で課税対象が拡大した結果、自分たちで相続税の申告する割合が増加しました

【2】標準的なサラリーマン家庭の1次相続の難易度は低くなる傾向があります

【3】自分たちで相続税の申告をトライしやすい条件は3つあります

自分たちで相続税の申告をする人たちの増加の背景

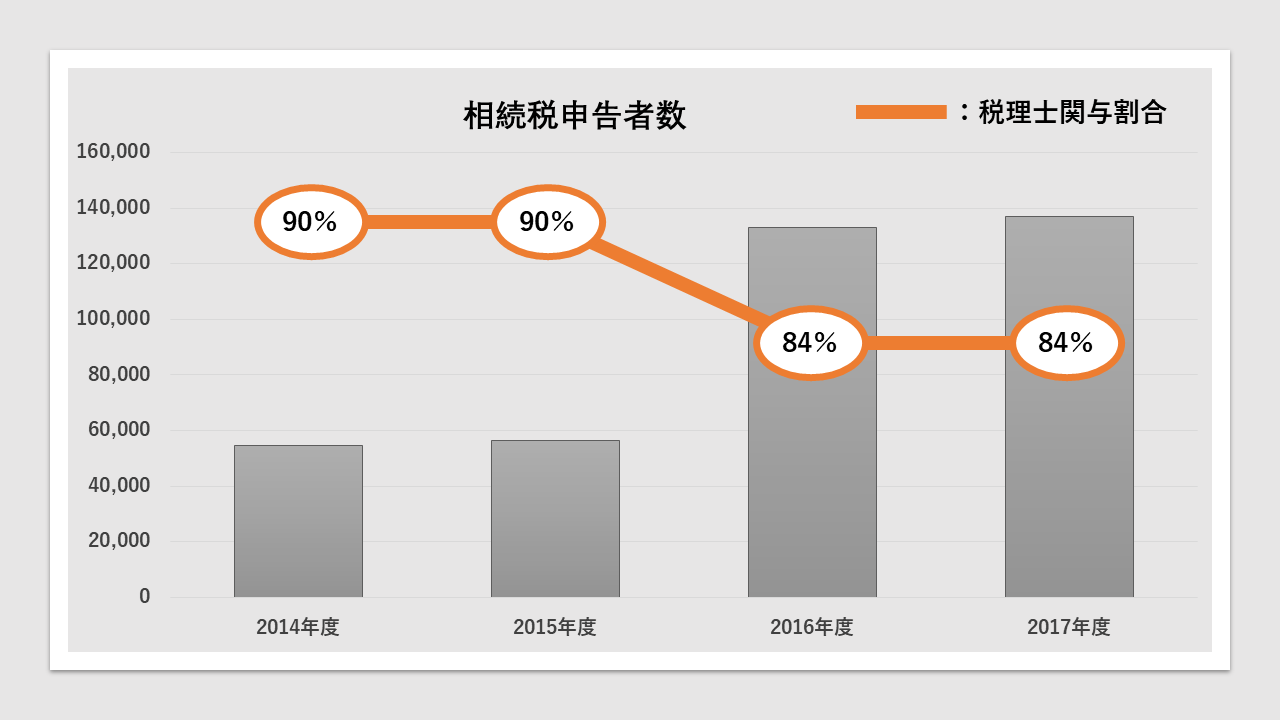

2015年の相続税の改正により相続税の申告者数が5万人から13万人へ増加した一方で税理士関与割合は90%から84%へ低下しました。

つまり自分たちで相続税申告した割合が10%から16%へ増加したのです。背景となる理由を考えてみました。

・課税対象のすそ野が広がった結果、相続税の申告義務はあるものの納税額がゼロか少額なケースが増えてきていること

・(税の専門家でない)一般向けの相続に関するネットや書籍などの情報が充実してきていること

・相続人の高学歴化、ITリテラシーが年々高まってきていること

・国税庁、法務局、地方自治体などの公共インフラのIT化が進んでいること

・スマホの普及によりネット情報が身近になったこと

【自分たちで相続税の申告をトライしやすい条件は3つ】

【1】相続の難易度が低いこと

【2】やる気と時間があること

【3】遺産概ね1億円以下、1次相続であること

【条件1】相続の難易度が低いこと

相続税申告の難易度が低くなるポイントは以下の通りです。

(家族の特徴)

・元サラリーマン(言い換えると地主、事業主、代々の金持ちファミリーでない)

・配偶者が存命(1次相続)

・家族構成がシンプル(節税のための養子や前妻の子などがいない)

・不動産は自宅のみ(投資用マンション・海外資産などがない)

(相続人の特徴)

・相続人に経済格差がない

・相続人間が仲良くコミュニケーションが取れ、リーダー役がいる

・子供世代は親世代に感謝している

・相続人に未成年者や認知症患者がいない

(遺産の特徴)

・自宅は分譲戸建て住宅か分譲マンション

・土地の形状は正方形か長方形に近い

・金融資産は預金と上場株式(非上場株式がない)

高度成長期に上京し戸建てを購入したような典型的なサラリーマン家庭は難易度が低くなる傾向にあります。

【条件2】やる気と時間があること

【やる気】

・一人だけでなく相続人全員がいかに家庭内相続プロジェクトにコミットできるかがポイントです。

・一通りの相続税の勉強が必要になります。複数人で勉強し意見交換できると理解も深まりストレスが溜まりません。

【時間】

・平日に役所に行く時間や金融機関のコールセンターへ電話する時間などは覚悟する必要があります。

・役所相手なので書類の不備で何度か無駄足を踏むことも想定しておいてください。

【条件3】遺産概ね1億円以下、1次相続であること

相続税の申告にミスがあった場合のリスクヘッジです。二つの特例「配偶者特別控除」と「小規模宅地特例」が適用できる案件であることが望ましいと言えます。

二つの特例により相続税がゼロか少額になる案件であれば、軽微な申告ミスは特例により帳消しにできるからです。

1次相続であれば配偶者控除と小規模宅地特例の両方が使える可能性が高く、かつ、遺産1億円以下であれば相続税がゼロか少額になるケースが多いと言えます。

税理士へ依頼する期限

自分たちで申告することをギブアップする場合、相続税の申告期限まで残り3~4カ月あれば、スムースに税理士へ依頼できると思います。

それまでやってきたことで、予め相続手続きの勘所がわかるので、税理士の選定にも役に立つはずです。たとえば、自分たちが理解できなかった点をやさしく解説できるかどうか、という観点で税理士を選べばよいでしょう。

また、それまでに集めた資料が整っていることや遺産分割協議の進捗などは税理士報酬の見積もりの際に考慮してくれるはずです。