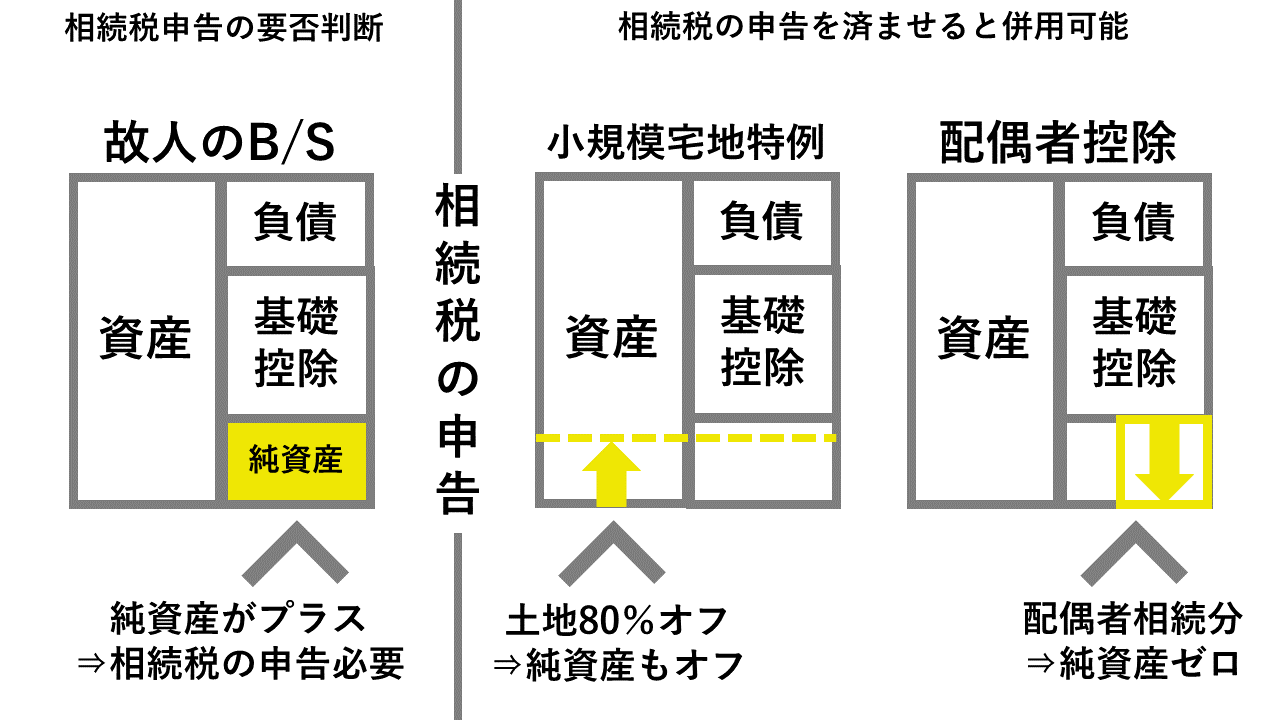

二つの特例で相続税がゼロか少額に!

「小規模宅地特例」と「配偶者控除」は国が認めた強力な税法の恩典

息子が相続税の試算をする中で、小規模宅地特例の節税効果があまりに大きいので不安になり妹にLINEコールしたところです。

家族のやりとり

小規模宅地特例で土地が80%オフにできるんだけど、お母さんが実家を相続するだけで適用できるのか不安になってきた。

それだけの効果があるからにはもっと条件が厳しいのでは?

それに加えお母さんの相続税は配偶者控除で理論上はゼロになるんだけど。。。

税務署がそんなに有利な条件だすのかしら。

という訳でスマート家では、本当に二つの特例を適用することができるか、不安だらけです。

☛本サイトの管理人より

相続税の税額を劇的に減らす効果のある二つの特例があります。

相続した土地の評価が80%オフになる「小規模宅地特例」と配偶者の納税分がゼロになる「配偶者控除」です。

スマート家の場合1次相続(配偶者が存命)ですので配偶者特別控除は利用できます。さらに配偶者が自宅を相続する予定なので小規模宅地特例も利用できます。

標準的なサラリーマン世帯の1次相続では二つの特例が両方とも適用できるケースが多いのです。

☛専門家による解説

「小規模宅地特例」と「配偶者控除」という二つの特例はサラリーマン世帯にとって相続税節約の伝家の宝刀です。

遺産1億円前後のサラリーマン家庭の相続税はこの二つの特例を適用することにより、多くのケースで相続税をゼロか少額にすることができます。

2019年の相続税の申告者総数は13万人、そのうち約3割が納付税額ゼロでした

二つの特例の効果を早い段階で確かめておく必要があります。相続税の多寡によっては、自分たちで相続税の申告をするか、税理士へ申告を依頼するかという判断にも影響を与えるからです。

二つの特例を適用する際に留意点は

「小規模宅地特例」「配偶者控除」の適用を受けるには条件があります。

【1】(相続税がゼロでも)相続税の申告をすること

【2】相続税の申告期限内に遺産分割協議が完了していること

【3】戸籍上の配偶者であること

小規模宅地特例とは

自宅を配偶者が相続する場合、自宅の土地の評価を80%減できる制度です。条件が合えば無条件で適用した方が有利な制度です。

典型的なサラリーマン家庭の1次相続で、どれだけ土地を評価減すれば相続税がゼロになるかを計算した結果が「80%オフ」になった、とも解釈できるほどディープな値引きです。この点は以下で解説します。

配偶者控除とは

要は、遺産1.6億円までは配偶者の相続税を免除する、という制度です。

たとえば遺産が1億円前後の典型的なサラリーマン家庭で、配偶者が全遺産を相続する場合、相続税はゼロになります。

注意点として2次相続まで考慮した場合、1次相続の配偶者割合を抑えた方が節税になる場合があります。たとえば2次相続まで遠くない場合や遺産の大半が金融資産の場合です。

二つの特例の立法趣旨について

国は相続税の課税対象となる世帯のすそ野を段階的に広げてきました。その結果、遺産の大半が自宅不動産となる家庭など担税力のない家庭まで相続税を現金納付させるという過酷な状況が生じてしまったのです。

「小規模宅地特例」と「配偶者控除」という二つの特例はこの矛盾を巧みに回避する措置と解釈することができます。

主が亡くなるまで裕福な家庭だったのが、相続税の支払いにより自宅を追われ住み慣れた地域から離れなければならないような事態は、国民感情からして避けたいと国は考えているのです。

戸籍上の配偶者であること

事実婚や内縁関係では小規模宅地特例と配偶者控除のいずれも適用できません。

相続税法における「配偶者」は戸籍上の配偶者に限定されることは注意が必要です。