贈与税の申告・納付スケジュール

1.贈与税の申告・納付スケジュール

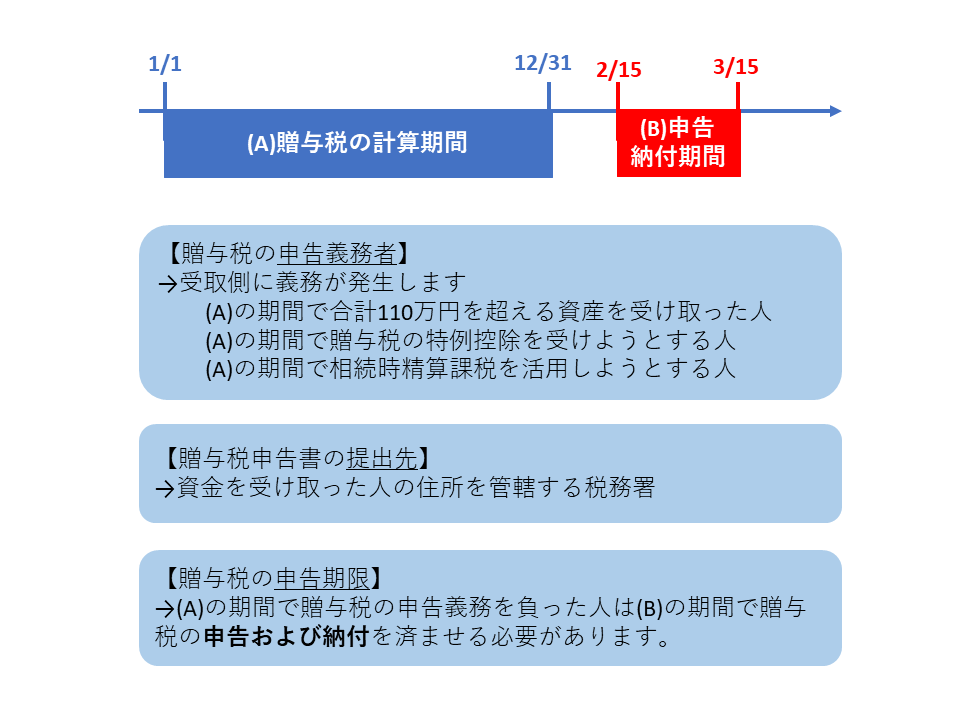

贈与税は所得税と同様にいわゆる「申告納税方式」を採用しているため、贈与税の申告・納付スケジュールは、所得税の確定申告スケジュールと同じです。資金を受け取った側に贈与税の申告・納付義務が発生することに留意が必要です。

2.贈与税の申告義務

贈与税の申告義務が発生するパターンは以下のとおりです。

・暦年贈与として110万円を超える資産を受け取った方

・贈与税の特例控除を活用した方

・相続時精算課税を活用した方

3.贈与税の申告書の提出先

贈与税の申告書は資産を受け取った人の住所を所轄する税務署に提出をします。一方、相続税の申告書は被相続人(故人)の住所を所轄する税務署に提出しなければなりません。注意が必要です。

4.贈与税の計算

贈与税計算は、相続税や所得税の計算と比較するとシンプルです。上図のとおり、その年に受け取った総額から基礎控除を差し引き、贈与税率を乗じれば贈与税の金額は計算できます。

贈与税の基礎控除はもらう側1人当たりで設定されています。例えば、祖父から3人の孫にそれぞれ110万円を贈与した場合は贈与税はかかりません。

一方受け取った金額は年間で通算する必要があります。例えば、ある孫が祖父から40万円、祖母から40万円、父親から40万円受け取った場合、その合計が120万円になります。基礎控除110万円を超えた部分(10万円)が課税対象となります。

国策として世代間の財産移転を促進して経済活性化につなげるという主旨から、身内の贈与に関しては「特例税率」が適用できます。有効利用したいところです。

実際に税額を計算する場合は贈与税の税率表を参照してください。

【国税庁のHP「No.4408 贈与税の計算と税率(暦年贈与)」】

5.贈与税申告書記載方法

1)国税庁の解説

贈与税の計算はシンプルですので、贈与税申告書の記載方法もシンプルです。

国税庁のHPに贈与税の概要説明と税申告書の記入方法を説明したわかりやすい動画がアップロードされてますので、ご利用ください。

【国税庁「贈与税のしくみと申告手続」 】

2)贈与税の申告書作成コーナーの利用

所得税の確定申告と同様に「贈与税の申告書作成コーナー」が国税庁のHPに用意されてます。贈与税の計算ロジックを理解した上、まず電卓やエクセルで税額を計算した上、同作成コーナーで申告書を作成することをお勧めします。

【「国税庁 確定申告書等作成コーナー」】

3)贈与する対象資産が現金や預金以外の資産の場合

贈与対象が、たとえば不動産や未公開株式の場合は、相続税法に基づく複雑な計算・評価が必要になります。

贈与税申告書作成の難易度が一挙に上がる点はご留意ください。

6.贈与契約書の作成について

贈与契約は、契約書が無くとも法律上は有効になります。しかし下記の観点から贈与契約書の作成をお勧めします。

1)契約書に署名、捺印することで、もらった側の自覚と感謝を促す効果が期待できます

2)資金移動の根拠になることから、相続発生後の家族間の無用なトラブルを防止すること

3)税務署が贈与したはずの資金を名義預金と認定するリスクを低減させること

贈与契約書は「スマート相続アプリ」で簡単に作成できます。LINEのやり取りをする感覚で入力すれば専門知識が無くとも作成可能です。

◆「スマート相続アプリ」

LINE公式チャネルへ登録するだけで利用可能です。アプリのダウンロードは不要です。