教育資金一括贈与の非課税特例のポイント解説

【1】子供や孫の教育資金を一挙に1,500万円まで援助することができます

【2】贈与資金を金融機関へ全額預けるため、学費の支払いの都度、払出請求する手間がかかります

【3】認知症対策や父方母方双方からの贈与資金をバランスよく受けるためのファンドとして活用できます

「教育資金一括贈与の非課税特例」とは

祖父母(または両親)から孫(または子)へ、教育資金に充てるため、金融機関を経由して贈与した場合、最大1,500万円まで贈与税を非課税とする特例制度です。贈与税の3大特例の一つです。

幼稚園から高校まですべて私立の場合は1,778万円というデータが文部科学省から報告されてます。(ソース:「結果の概要-平成30年度子供の学習費調査」)

「教育資金一括贈与の非課税特例」による贈与は、教育に使途が限定されますが、金額枠も大きく相続税の節税効果も大きいという特徴があります。たとえば、お孫さん3名にそれぞれ1,500万円づつ贈与すると4,500万円の遺産を減らす効果があります。

2023年3月までの時限立法措置ですが、人気のある制度で、政府が主導する景気刺激策かつ金融資産の世代間移転を促す政策の一環ですので、形を変えながら継続される可能性が高いと考えられます。

「教育資金一括贈与の非課税特例」の要件は

教育資金一括贈与の非課税特例を適用するための要件は以下の通りです。

1)対象となるケース

子どもが両親または祖父母から贈与を受けるケースが該当します。

2)対象となる子ども

30歳未満かつ前年の合計所得金額が1,000万円(年収1,220万円)を超えないことが条件です。

3)非課税枠

子ども一人当たり最大1,500万円となります。ただし学習塾や予備校などは500万円が上限です。

父方と母方の双方が同一のお孫さんを支援する際は1,500万円の枠を両家で分けあう必要が出てくる点は(贅沢な悩みですが)注意が必要です。

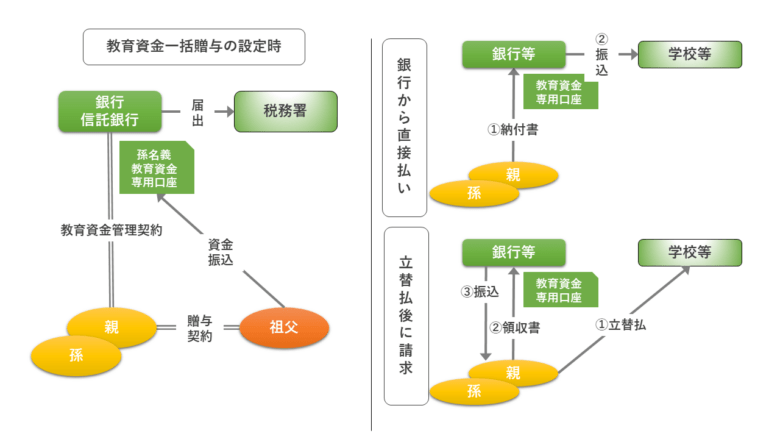

4)金融機関との契約

銀行または信託銀行と「教育資金管理契約」を締結して、受贈者名義の専用口座を開設する必要があります。

5)贈与契約書の作成

金融機関が準備した贈与契約書を作成し、金融機関と教育資金管理契約を締結する際に提出を求められます。

贈与資金の充当可能な費用の範囲

(a)「学校等」に直接支払われる費用(0歳~29歳まで利用可)

・入学金、授業料、入園料、保育料、施設設備費、入学試験の検定料など

・学用品費、修学旅行費、学校給食費など

「学校等」とは、幼稚園、小・中学校、高等学校、大学(院)、専修学校、各種学校、認定こども園又は保育所、海外の日本人学校、国内のインターナショナルスクールなど

(b)「学校等」以外への費用(0歳~22歳までの利用に限る)

教育(進学塾、予備校、学習塾、家庭教師など)

スポーツ(水泳、野球など)や文化芸術(ピアノ、絵画など)

(c)その他経費(0歳~29歳までの利用可)

通学定期券代、留学渡航費、入学に伴う転居などの交通費

「教育資金一括贈与の非課税特例」と「暦年贈与」の併用は可能

同特例の上限1,500万円に暦年贈与の非課税枠110万円を加算して合計で1,610万円が非課税枠となります。

非課税枠を超える贈与に対しては暦年贈与の税率(10%~55%)が贈与額に応じて段階的に課税されます。

教育資金一括贈与の非課税特例を数回に分けて実施することは可能

同特例に贈与の回数制限はありません。1,500万円の上限に達するまで数回に分けて実施することができます。

贈与税の申告は不要です

金融機関と教育資金管理契約することにより、税務署への届け出は金融機関経由で行うことなります。金融機関から提出を求められる書類の中に「教育資金非課税申告書」が含まれています。

このため贈与者や受贈者は税務署に向けて贈与税の申告をする必要はありません。

「教育資金一括贈与の非課税特例」の留意点が3つあります

1)受贈者が30歳に達した段階で教育資金口座に残額がある場合

基礎控除であれる110万円を超えている場合は贈与税の対象となります。そのため教育資金として使いきれる金額をある程度正確に計算すると良いでしょう。

2)贈与者が死亡すると残額が相続税の課税対象に

原則として、教育資金口座に残額があれば、相続税の課税対象となります。例外として、死亡時に受贈者が23歳未満か学校等に在籍していれば課税対象外となります。

つまり、贈与者の死亡時に受贈者が未だ学生で、23歳までに資金を使い切る場合は、課税問題は発生しません。

3)教育資金の払出に手間と時間がかかります

一旦自己資金で立替て領収書を金融機関へ提出し還付を受ける方法と学費などの納付書を金融機関へ提出し直接振込でもらう方法があります。

いずれの場合も払出の都度、金融機関のチェックがあり相応な手間と時間がかかります。