サラリーマン家庭の相続対策を考える

【1】自宅が大半の遺産構成では、相続対策の選択肢は限定的

【2】二つの特例が使える1次相続では相続対策は”Nice to have”

【3】2次相続に向けた対策は「生前贈与」「生命保険」「戦略的消費」

サラリーマン家庭に適切な相続対策は?

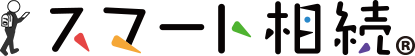

相続対策は「相続税の対策」と「遺産分割の対策」からなります。前者は「納税資金対策」と「節税対策」に枝分かれします。後者は争族回避対策と言い換えることができます。

サラリーマン家庭の節税対策とは

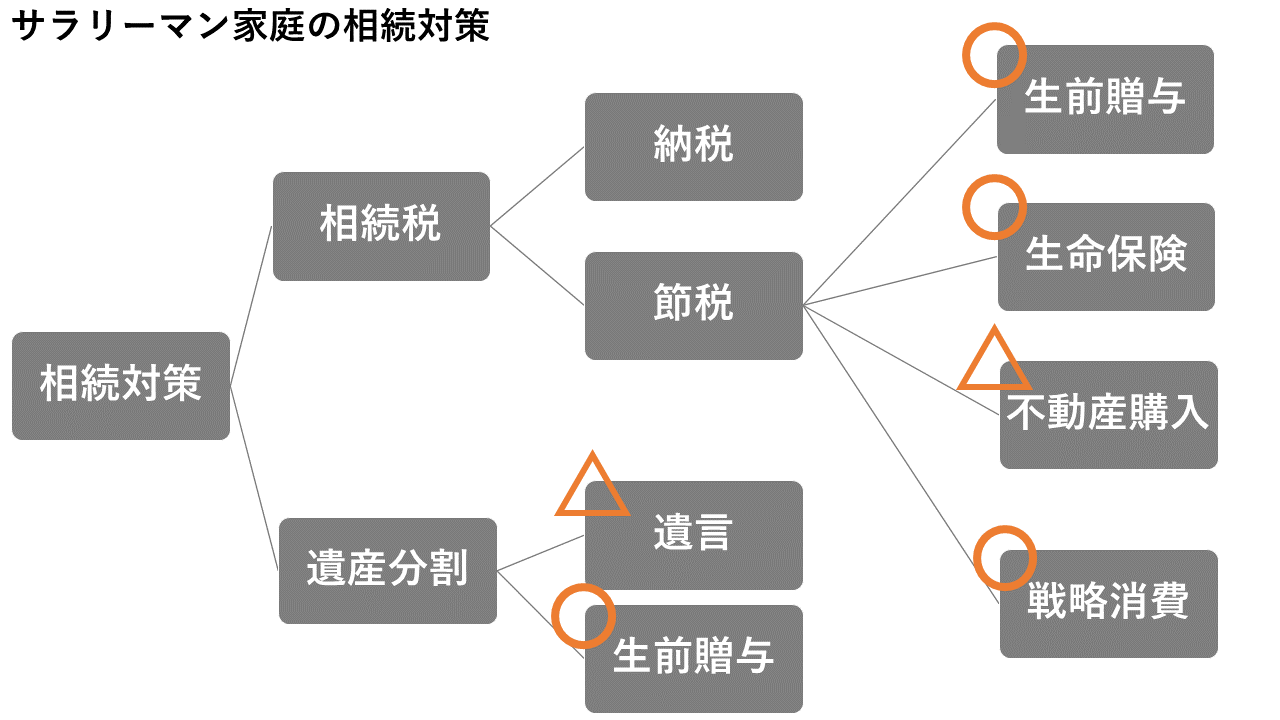

1次相続では大きな税法の恩典「小規模宅地特例」と「配偶者控除」が利用できるため、節税対策は”Nice to have”と言っても良いかもしれません。

しかしながら構造的に相続税が増加する2次相続に向かっては節税対策を意識する必要があります。

1)生前贈与

サラリーマン家庭の節税対策としては生前贈与が王道です。

贈与税率を相続税率より高めに設定しハードルを上げる一方で、高齢者が保有する資産を現役世代へ移転し消費を促したい、というのが税務当局のスタンスです。この流れに沿った生前贈与のメニューが準備されています。

暦年贈与:非課税枠は年間最大110万円。余命と余剰資金と相談しながら毎年金額を決められることがポイント。贈与の成立要件と死亡前3年間の贈与は無効になることは注意してください。

教育資金贈与:非課税枠は最大1,500万円。資金使途が教育に限定できる人気の制度です。即効性があることがポイント。余命と余剰資金と相談しながら段階的な贈与も検討ください。

金融機関に一旦預け入れることになる点や教育資金の範囲に制限がある点など考慮する必要があります。(詳しくはこちら「教育資金一括贈与の非課税特例のポイント解説」)

住宅取得資金贈与:非課税枠最大3,000万円。資金使途が住宅に決まっている人気の制度です。2次相続の際は小規模宅地特例とトレードオフになることを織り込んで検討ください。

贈与と住宅資金支払いのタイミング、住宅取得資金の範囲など詳細な規定を考慮する必要があります。(詳しくはこちら「住宅資金贈与の非課税特例のポイント解説」)

相続時精算課税制度:非課税枠最大2,500万円。節税という観点では有効な局面が限られる制度です。課税が免除になるのでなく相続時まで繰り延べになる制度ですので、節税という観点では慎重に検討してください。

2)生命保険

生命保険は治外法権的に有利な制度ですので、1次相続から2次相続まで活用することをお勧めします。非課税枠は法定相続人一人当たり最大500万円。教育資金贈与と同様に即効性があることがポイントです。

キャピタルロスのリスクは避けるべきなので保険を選ぶ際は「利回り」ではなく保険会社の「格付け」と商品の「元本保証」を基準としてください。

3)不動産購入

不動産の購入により相続税法上の評価額を減額することができます。預金は100%、土地は80%、建物は60%と相続税法上の評価が規定されているためです。

不動産はキャピタルロスのリスクを伴います。不動産の売却損が相続税の節税額を上回る可能性があることを考慮にいれる必要があります。

4)戦略的消費

2次相続に向けた相続税対策として祖父母のありがたみが増すと同時に節税になる戦略的消費を提案したいと思います。

まずは孫たちの毎年の教育資金を肩代わりすることです。年度ごとに必要となる学費をその都度、直接支払う分には贈与税はかかりません。

次に実家に子どもや孫たちが集まった際のリッチな外食や年間イベントとしてちょっと贅沢な家族旅行を企画するとか、豊かな時間を創出するために祖父母の財布を使わせて頂くのはどうでしょう。

戦略的消費を計画的に行えば、相続税を節約しつつ、生きているうちに子どもや孫から直接感謝してもらえます。

サラリーマン家庭の遺産分割対策は

遺産分割対策とは、いわゆる「争族」を回避して相続人全員が納得のいく遺産分割案をいかに考えるか、ということです。

1)1次相続の局面

1次相続では裁量の余地は限られてます。

本サイトが提案する「1次相続の公式」を参考にする限り揉める可能性は低いと考えます。

2)2次相続の局面

【生前贈与の活用】

兄弟姉妹の遺産分割協議は、何もなければ均等分割される方向で収斂します。

しかし、たとえば親の介護負担が偏っていたことを遺産分割で解消しようとすると協議が難航する要因になります。

遺産分割に差異をつける調整を兄弟姉妹に委ねるのでなく親が決めること、具体的には「生前贈与」と「遺言」を活用することで争族回避することができます。

【生前贈与の活用】

死後に遺産分割方法を指示するのが「遺言」で、生前に遺産分割を実行するのが「生前贈与」です。

以下「生前贈与」が良い点です。

・生きているうちに感謝を込めて財産を渡すことができて、子供たちもお礼を言えること

・不公平感は兄弟姉妹では解消できないですが、親との関係においては受け入れざるを得ないこと

ただし、生前贈与は相続手続きによりつまびらかになるので、内緒でやるのでなくオープンにしながら進めてください。

【遺言の活用】

サラリーマン家庭で遺言が有効な局面は限られてきます。

・再婚により先妻との間に子供がいるケース。

・配偶者も含めて相続人の仲が悪いケース。

・残される配偶者の金銭感覚やリーダーシップが心配なケース。

・特定の財産を特定の相続人へ残したいケース。

・相続人の中で特定の者の立場が弱いとか、逆に問題児がいるとか。

・相続人間の協議に任せていたのではバランスの悪い遺産分割になるケース。

・長男の嫁や孫に分けるケース。

・世話になった介護ヘルパーへ分けるケース、など。